AI 芯片增长拐点将至,博通成黑马?

- 财经

- 2024-12-02 21:40:04

- 478

作者|RichardSaintvilus

编译|华尔街大事件

自 2024 年 10 月以来,由于投资者从半导体股票中重新配置资金,博通公司 ( NASDAQ: AVGO ) 投资者的表现一直不及科技行业同行 ( XLK )。虽然英伟达的表现保持坚挺,但非人工智能收入敞口较大的同行(如博通)对其复苏前景的质疑更多。

博通将于 12 月 12 日公布其第四季度业绩。鉴于上一季度明显令人失望,预计投资者将仔细审查这家半导体领导者的 AI 收入前景。博通首席执行官 Hock Tan在 2024 年 9 月的一次会议上表达了他的乐观态度,强调了领先的超大规模提供商(微软、AWS、谷歌)进行的AI 基础设施资本支出激增。正如在最近的第三季度财报季所观察到的那样,这种势头一直在持续。因此,超大规模提供商增强了积极投资的信心,以在快速发展的 AI 竞赛中保持竞争优势。摩根士丹利 ( MS ) 表达了其对超大规模提供商AI 资本支出可能在 2025 年飙升至 3000 亿美元的信心。英伟达最近的收益评论强调了从 Hopper 架构到 Blackwell AI 芯片的转变背后的“疯狂”需求。

因此,博通明年的 AI 收入预测能否远高于 120 亿美元的 2024 财年收入预期?随着大规模 AI 集群(>100K GPU)占据中心位置,它们正日益成为争夺 AI 霸主地位的“赌注”。因此,我们可以在正在构建的数十万个 GPU 中看到 AI 集群,这并不具有误导性。然而,AI 公司和超大规模企业越来越面临着解决 AI 能力和扩展成本挑战的压力。据报道,尽管 AI 公司急于改进其尖端的 LLM,但 AI 扩展速度正在放缓,因此人们可能会更加关注定制 AI 芯片。

随着人工智能公司和超大规模企业重新评估其投资新兴人工智能集群的财务能力,预计博通在定制人工智能芯片方面的专业知识将引领下一阶段的增长。考虑到设计和生产定制人工智能芯片所需的规模,预计定制芯片的需求将大幅增加,博通的专业知识和经验将发挥关键作用。

陈在 9 月份表示,定制芯片占其 AI 收入的三分之二。此外,博通已经与三家超大规模企业建立了稳固的合作伙伴关系。字节跳动的地缘政治逆风预计将促使这家全球最有价值的初创公司与博通合作开发定制芯片,因为获得 英伟达 领先的 AI 芯片变得越来越复杂。此外,OpenAI 的规模扩大使得与博通合作开发定制芯片成为一项可行的业务,有可能提高其成本效率。因此,我认为博通认为定制芯片在未来五年内可能会在超大规模工作负载中占据更突出的地位并非不合理。AWS与其客户使用其定制 AI 芯片的经验证明了定制芯片业务的可行性和可持续性,因为超大规模企业正在争夺提高成本竞争力的机会。

尽管如此,英伟达扩展与其商用 AI 芯片业务相一致的网络业务的能力值得注意。正如英伟达 首席执行官 Jensen Huang 所指出的那样,该公司的收益会议 xAI(由 Elon Musk 领导)利用了英伟达的 Spectrum-X 网络技术,用于 xAI 的 Colossus 100K Hopper 超级计算机。黄还强调了 Spectrum-X 与更“传统”的以太网技术的竞争力日益增强。

虽然博通是以太网市场的领导者,但随着英伟达寻求开发更具成本效益的“捆绑产品”以支持其网络产品的采用,博通可能会面临更严峻的挑战。尽管如此,博通仍然相信,它能够保持“行业标准”,因为它展示了其可扩展性和能效。因此,英伟达和博通之间的竞争预计将保持异常激烈,尽管博通多元化的收入部门应该可以缓解其新兴但不断增长的人工智能业务带来的意外疲软。

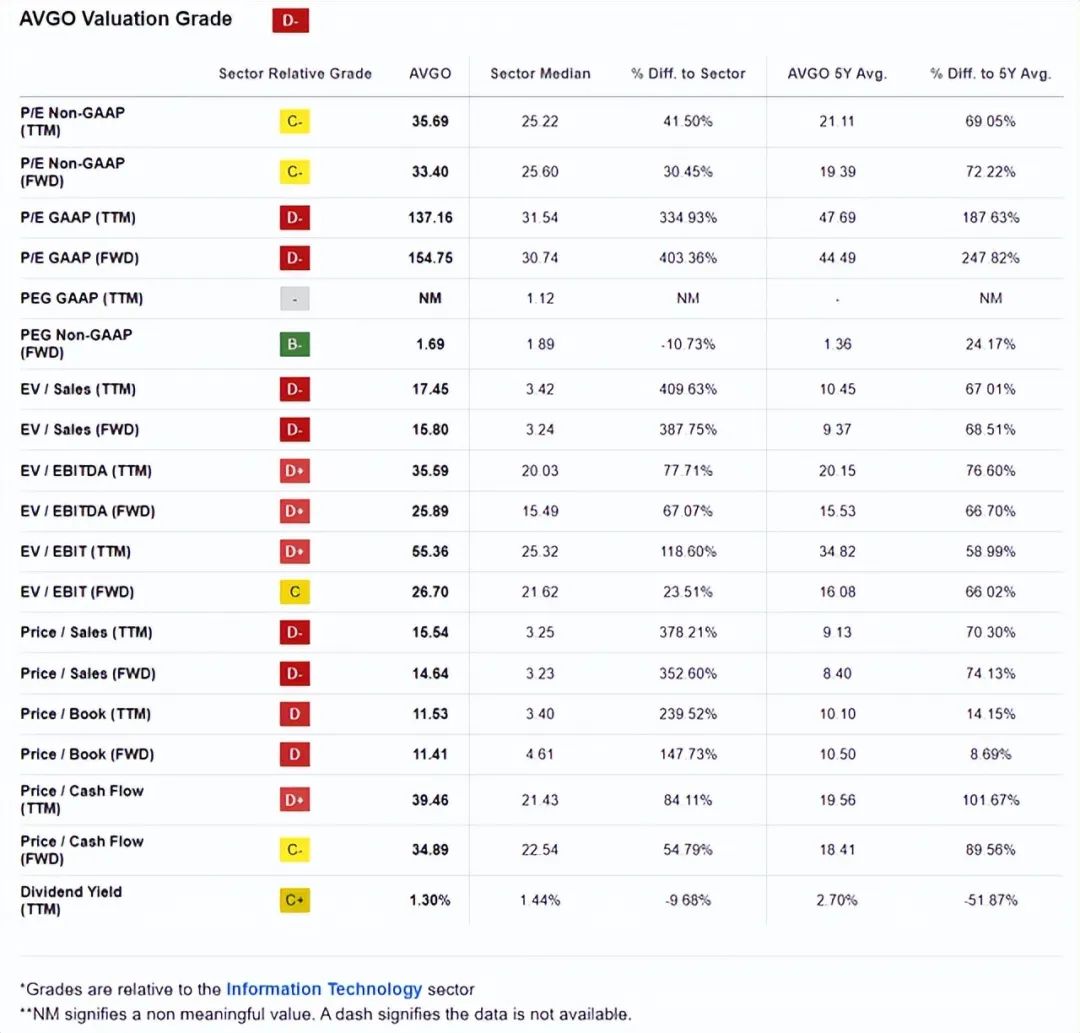

博通的估值相对于其科技板块中值并不低(“D-” 估值等级)。因此,鉴于其“B-” 增长评级,很明显,预计博通将继续表现良好,这突显了市场对该公司的高预期。换句话说,未来业绩指引不够强劲可能会抑制对该股的买盘情绪,影响其逢低买入势头。

因此,尽管人们对人工智能基础设施投资激增是否可持续越来越谨慎,但博通必须继续在其人工智能理论中表现出色。此外,最近半导体行业非人工智能收入部门的疲软可能会削弱 博通的看涨论点。

华尔街对博通的估值仍保持乐观,支撑了其看涨倾向。然而,预计 2024 年 120 亿美元的 AI 收入将占其当年总收入基数的不到 25%。因此,投资者必须谨慎看待博通的 AI 增长理论,因为该公司正在应对其他业务部门的短期逆风。

相信博通的远期调整后 PEG 比率为 1.69,与科技行业中位数 1.89 相比,似乎相对有吸引力。因此,尽管超大规模企业预计资本支出巨大,但市场可能已经考虑到这家半导体领军企业到 2025 年的执行风险。因此,分析师认为看好博通的论点仍然合适,这表明投资者应考虑利用其近期的回调来增持更多股票。

上一篇:德国股市创新高

发表评论